空き家の相続の問題!売却や活用の税金控除や放棄後の管理義務

- 2018.11.21

- 空き家の相続

空き家を相続する人が増えています。

空き家を相続したあとは、

- 売却する

- 賃貸などで活用する

- 維持管理する

という方法があります。

ですが、売却も活用も管理もメリットとデメリットがあります。

メリットとデメリットを知った上で空き家をどうしていくかの参考にしてください。

あなたの相続後の空き家の参考になれば幸いです。

それではさっそく見ていきましょう(^^)

空き家は相続する前にどうするか決めておく

「もし親が亡くなったら実家は空き家になる…」というのは、親が亡くなる前からわかることです。

であれば、空き家をどうするか事前に決めておきましょう。

いざ親が亡くなってしまうと、バタバタしてなかなか落ち着かないものです。

- 通夜・葬儀の準備

- 火葬の手続き

- 死亡届

など、亡くなってすぐにやることがたくさんあります。

その後に相続手続きに入るわけですが、

- 遺品整理・家財整理

- 相続財産の把握(これが意外と大変です。親の財産を子供は把握していないものです。負債が見つかることも…)

- 法定相続人の確認(戸籍謄本をとったところ、まさかの法定相続人が登場することも…)

- 遺産分割協議(相続で揉めるのはここです…)

- 遺産分割協議に基づき財産の名義変更(名義変更はけっこう面倒くさい…)

- 死亡から10ヶ月以内に相続税の納税(相続税は現金納付ですが、親の遺産が不動産ばかりだと相続税を払えないことも…)

とバタバタとイベントが発生します。

相続税が発生する場合は⑥までを相続発生から10ヶ月以内に完了させなければいけません。

普段の仕事や生活をしながら①~⑥までを10ヶ月以内に終わらせるのはけっこう大変です。

その間に「空き家をどうするか?」を決めなければいけませんが、なかなかそこまで手が回らないことも…。

ですので、相続発生前に「空き家をどうするか?」は決めておきましょう。

空き家を相続放棄しても管理義務はある

「親が亡くなって空き家を相続しても使い道がなかったり管理が大変なら、相続放棄すればいいのでは?」と思いますよね。

相続放棄して、他に誰も相続する人がいなければ財産は国庫に返還(国の持ち物)になります。

ただ、「空き家がいらないから相続放棄」には、

- 相続放棄すると他の財産も相続できない

- 相続放棄しても空き家の管理義務がある

のデメリットがあります。

特に②「相続放棄しても空き家の管理義務がある」が要注意です。

例えば、空き家を相続放棄した後に放置して、

- 倒壊して人にケガをさせた

- 倒壊して人の不動産に損傷を与えた

- 風邪で瓦が飛んで人にケガをさせたり、隣家を傷つけた

などの場合は、相続放棄していても相続人(本来は空き家を相続するはずだった人)の責任になります。

つまり「空き家の管理をしたくない」という理由で相続放棄をしても意味がないのです。

日本は7軒に1軒が空き家

2013年度の総務省の「住宅・土地統計調査」によると、日本の空き家は約820万戸、7軒に1軒が空き家になっています。

また、2016年の野村総合研究所の発表によると、2033年には3軒に1軒が空き家になるという調査結果も出ています。

参考:総務省統計局「平成25年住宅・土地統計調査 調査の結果」野村総合研究所「2030年の既存住宅流通量は34万戸に増加」

「空き家」ということは誰も住んでいませんから、そのままにしておけば何も生みません。

それどころか、固定資産税がかかるため「負の財産」といえるでしょう。

「空き家を相続する」とは、マイホームや不動産投資など「自らの意思で不動産を購入した」というのとは違います。

戦後に核家族化が進んだことで「実家を継ぐ」という概念が日本では減少していきました。

親が亡くなったときに子供たちはすでにマイホームを所有しているため、実家を継ぐ必要がなく空き家になってしまいます。

また、親が介護施設に入ったことをきっかけに実家が空き家になるというケースも多いですね。

「子供のころに育った家だから…」

「先祖代々の土地だから…」

という理由で空き家を放置している人もいますが、固定資産税と維持管理の労力や費用がだんだんと負担になっていきます。

空き家対策特別措置法により放置空き家は固定資産税の軽減がなくなる

増えていく空き家に2015年に法律のメスが入りました。

ついに「空き家対策特別措置法」が施行されたのです。

放置して荒れ果てた空き家にペナルティを課す法律です。

- 倒壊の危険性がある空き家

- 生き物の死骸や糞尿の温床になり衛生上問題がある空き家

- 著しく景観を損なう空き家

は「特定空き家」に認定されて、固定資産税と都市計画税の軽減が受けられなくなります。

本来は土地に建物が建っていると、

- 固定資産税は1/6

- 都市計画税は1/3

に軽減されます。

※税軽減は200㎡まで

ですが、上記の「特定空き家」に認定されると、軽減されていたころに比べて、

- 固定資産税は6倍

- 都市計画税は3倍

に上がります。

空き家対策特別措置法が施行される前は「土地にボロ家でもいいから建物が建っていれば固定資産税と都市計画税の軽減措置を受けられた」ため、空き家を放置して節税していた人がたくさんいました。

ですが、それだと空き家が増え続けるだけですので、空き家対策特別措置法で「空き家を放置すること」にペナルティが課されたのです。

特定空き家に認定されても改善すれば、また固定資産税1/6・都市計画税1/3の軽減措置を受けることができます。

では、特定空き家に認定されたのに、さらにそのまま放置したらどうなるのか?

- 行政から解体の命令が下る

- 解体命令も無視すると最大50万円の罰金

- さらに放置すると行政が解体工事を行い、解体工事費用が所有者に請求される

となります。

空き家を放置しておくと重いペナルティが課されます。

空き家の維持管理はキツい…

空き家対策特別措置法で特定空き家に認定されないように空き家を維持管理する人も多いです。

ですが、空き家を維持管理するのは肉体的にも金銭的にもキツいものです。

草刈りはしょっちゅうしなければいけません。

特に、春から夏にかけての雑草の伸びるスピードは驚異的です。

夏の炎天下の下で汗をダラダラかきながら草刈りをしなければいけません。

長く続く人でも1年でキツくなります。

特に、空き家が遠方にある人は維持管理はかなり厳しいです。

私たちも歳をとりますからね、肉体労働をいつまでもできるわけではありません。

また、窓ガラスの割れや壁の隙間などがあると、そこから虫が入ります。

虫が入れば猫やコウモリなどの動物も入ります。

虫や動物の糞尿は悪臭の原因になり、悪臭がさらに虫と動物を呼ぶ悪循環になってしまいます。

また、中高生の不良のタバコの吸い場所になったり、ホームレスが住み着いたり、犯罪の現場に使われることもあります。

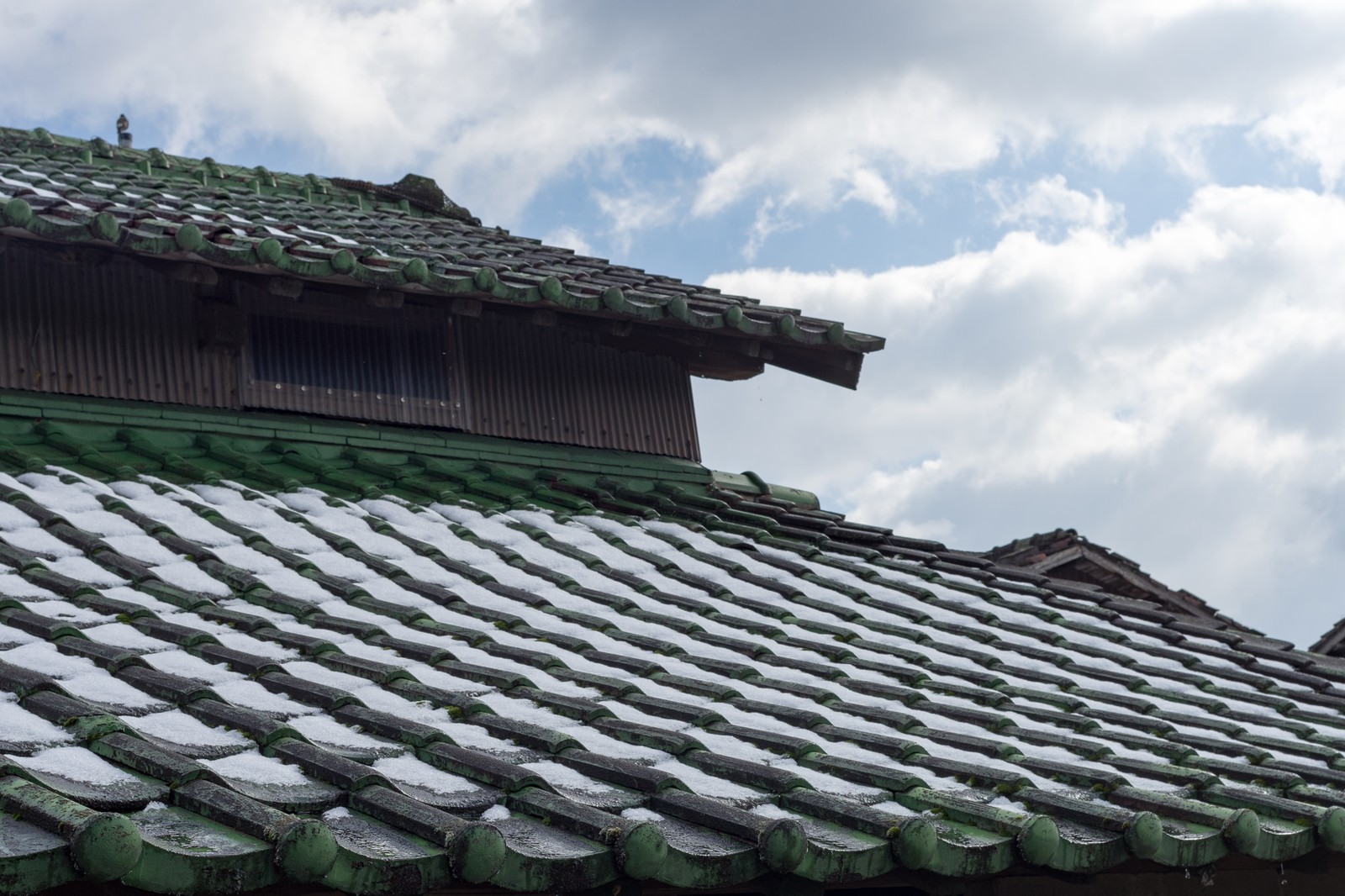

雪国では屋根の雪下ろしの必要もあります。

雪を下ろさないことで、雨漏り、家屋の劣化が進みます。

雨漏りしたところから急速に劣化が進みます。※特に木造住宅

自分で維持管理できなくなっていくと、どんどん空き家の荒廃が進みます。

大規模な補修工事が必要になったりして、大きな維持費用がかかります。

最初は「大切な家だからがんばって管理する!」と言っていても、なかなか続かないのが現実だと思ってください。

空き家が荒廃すると売れなくなる

当然ですが、管理が行き届かないボロボロの空き家を買う人はいません。

空き家が荒廃するほど不動産価値が下がり売りにくくなります。

空き家を解体して土地だけにした方が売りやすくなりますが、解体費用がかかります。

一般的な家屋の解体費用は、

- 木造住宅で100万~200万円

- RC造で200万~300万円

くらいかかります。

また、解体して土地だけになってもすぐに土地が売れるとは限りません。

土地だけになってしまうと固定資産税が6倍、都市計画税が3倍かかります。

いつ売れるともわからない土地に対して高い税金を払い続けるのも辛いところです。

理想的には、空き家は売れるなら売ってしまうのも良い方法なのです。

空き家は共同名義にしない方がいい…

親から実家を相続するときに、兄弟みんなの共有名義にしてしまう人がいますが、正直おすすめしません。

共有名義とは「みんなの財産」という意味ですから、何をするにも共有名義者全員の合意が必要です。

例えば、

- 空き家管理代行サービスを依頼する

- 壊れた箇所をリフォームする

- 解体する

- 売却する

- リノベーションして賃貸に出す

- 民泊をする

- 空き家の古材を売る

など、財産に関わることすべてに全員の合意が必要です。

よくあるトラブルをご紹介しましょう。

例えば、長男1人が空き家の維持管理をしていたが体力的にきつくなって「もう空き家を売りたい…」と言うと、維持管理をしていない他の兄弟が、

『大切な実家を売るなんてとんでもない!』

『先祖代々の土地を売るなんてご先祖様に申し訳ない!』

と反対されて合意がとれないケースです。

売却に反対する兄弟は空き家の維持管理の大変さを知りませんから、自分の思いだけで反対しますが、維持管理をしている本人は、

「もう勘弁してほしい…」

「じゃあ、お前がやれよ…」

と思っていることは多いです。

共有名義にすると合意がとりにくくなり動かせない負の財産になってしまうケースがあります。

また、相続した兄弟が亡くなると甥や姪が共有名義者になります。

共有名義が続くとどんどん共有名義者が増えてしまい、ますます動かせない負の財産になってしまう危険性があります。

共有名義ではなく1人の名義であれば、本人の意思で財産を自由にできます。

空き家を共有名義にするのはやめておきましょう。

空き家を売るなら早い方がトク

前述のとおり、空き家が増え続けており2033年には3軒に1軒が空き家になるということは、空き家の価値はどんどん下がっていくということです。

つまり、売却するなら早く売らないとどんどん売りづらくなるということです。

家は人が住まなくなるとすごいスピードで荒廃していきます。

つまり、すごいスピードで価値が下がっていくということです。

また、前述のとおり空き家の管理ができていなければ空き家対策特別措置法のペナルティがありますので、売却するなら早いうちです。

※もちろん「なんでもかんでも売ればいい」ということではありません。先祖代々の土地など守りたいという想いもあるでしょう。

相続した空き家を売却したときの譲渡所得から3000万円を控除する制度がある

平成28年度の税制改正で「相続した空き家を売却するときの特別控除」が発表されました。

条件を満たせば、相続した空き家を売却したときの譲渡所得(簡単にいうと売却の収益)から3000万円を控除(引いてくれる)という優遇税制ができたのです。

税額にして約610万円税金が安くなります。

空き家を売却しやすくすることで、空き家を減らす狙いがあります。

では、相続空き家の譲渡所得の特別控除制度の「条件」を見ていきましょう。

条件①亡くなった人が一人暮らしをしていた自宅であること

亡くなった人(例えば親)が亡くなる直前まで一人暮らしをしていた自宅であることが条件です。

亡くなった人(被相続人)が亡くなる直前まで同居家族がいた場合は条件に該当しません。

また、被相続人が亡くなる直前に自宅ではなく、老人ホームなど介護施設に入居していた場合はこの特別控除は使えません。

言い換えれば「相続によって空き家になった自宅が対象」ということです。

ちなみに、「自宅」とは、

- 建物のみ

- 土地のみ

- 土地と建物

どれでも大丈夫です。

ただし、マンションなど区分所有の自宅はこの特別控除の対象外です。

また、自宅が相続前に被相続人(亡くなった人)と相続人(財産を受け継ぐ人)の共有名義だった場合は適用外です。

条件②昭和56年5月31日以前に建てられた自宅であること

該当する自宅が昭和56年5月31日以前に建てられた自宅であることが条件です。

昭和56年6月1日に建築基準法が改正されて、現在の耐震基準(新耐震基準)ができました。

昭和56年5月31日以前に建てられた建築物は、当時は旧耐震基準で建築されました。

条件③耐震リフォーム工事をしていること

昭和56年5月31日以前に建てられた自宅ということは旧耐震基準で建築されています。

現在の耐震基準に合っていないため、新耐震基準に基づいた耐震リフォーム工事をしないと控除を受けられません。

耐震リフォーム工事をしていない場合は、耐震リフォーム工事をしてから売却しましょう。

ただし、耐震リフォーム工事にかかる費用と、税軽減額をシミュレーションしましょう。

耐震リフォーム工事をする方が損なら解体するなど別の方法を検討してください。

具体的な税金のシミュレーションは税理士に依頼してください。

もし、あなたの周りに優秀な税理士がいない場合は当協会で優秀な税理士をご紹介します。

条件④売却価格が1億円以下であること

空き家の売却価格が1億円を超える場合は、この特別控除は適用されません。

複数回に分けて売却をする場合でも、合計の売却価格が1億円を超えれば対象外です。

例えば、先に建物を売却して、その後土地を売却するなどのケースです。

また、この特別控除の計算は贈与(財産をあげること)や低額譲渡も含まれます。

相続開始後に最初の譲渡(売却)をしてから3年後の日が属する12月31日までに贈与や低額譲渡があった場合はその金額も計算に入れます。

そのため、贈与や低額譲渡で1億円を超えないように注意する必要があります。

条件⑤平成28年4月1日~平成31年12月31日までの譲渡(売却)であること

この特別控除を受けるには、売却が平成28年4月1日~平成31年12月31日までに行われる必要があります。

不動産の売却は時間がかかることがあるため、売却するなら早めに動き出す方が良いでしょう。

ただし、こうした制度は延長されるケースもあります。

※もちろん保証はできませんが。

条件⑥相続から売却(譲渡)まで空き家であること

相続発生時から売却(譲渡)までの期間に、空き家や土地を事業用に使ってしまうと適用されません。

※事業用とは、空き家を賃貸に出したり、民泊をしたり、土地を貸したり、事務所や店舗として使用することです。

つまり、相続発生時からずっと空き家にしておかなければいけません。

ずっと空き家だったことを証明する書類も必要で、

- 売買契約書のコピー

- 電気・ガスの閉栓証明書

- 水道の使用廃止届出書

- 固定資産税の課税明細書のコピー

などを提出して、被相続人居住用家屋等確認書の交付を受けて、確定申告書に添付する必要があります。

譲渡所得からすでに払った相続税額を控除できる特例との併用はできない

財産を相続して相続税を納税してから3年以内にその財産を売却した場合は、譲渡所得からすでに払っている相続税額を控除できる特例があります。

例えば、不動産を相続して相続税を払います。

相続税を納税してから3年以内にその不動産を売却すると、当然売却益に対して所得税(譲渡所得)が発生します。

「相続税も払って、所得税も払うのか!二重課税じゃないか!」となってしまうのを防ぐ特例です。

平成28年度の税制改正の「相続した空き家を売却するときの特別控除」と、この「譲渡所得からすでに払っている相続税額を控除できる特例」は併用はできません。

どちらか一方を選びます。

ただ、ほとんどの場合は平成28年度の「相続した空き家を売却するときの特別控除」を使った方が節税効果が大きいです。

小規模宅地の特例と併用できる

亡くなった人(被相続人)が所有していた自宅の土地を相続する場合は、土地の面積330㎡までは80%減で評価して相続税計算をする「小規模宅地の特例」があります。

土地を80%OFFで計算するため、相続税が下がる特例です。

この小規模宅地の特例と平成28年度の「相続した空き家を売却するときの特別控除」は、条件が合えば併用することができます。

条件は、

- 被相続人(亡くなった人)が亡くなる直前まで住んでいた自宅に一人暮らしであったこと

- 自宅の土地を相続する人が日本国内に自分・配偶者・3親等以内の親族、同族会社、一般社団法人が所有する家屋に住んだことがないこと

- 相続する人が自宅を所有していたことがないこと

- 相続税の申告期限(相続発生から10ヶ月)まで、相続した自宅の土地を売却していないこと

の4つです。

わかりやすく言うと、ずっと賃貸に住んでいた親族が自宅土地をを相続する場合です。

平成28年度の「相続した空き家を売却するときの特別控除」と併用できると節税効果が大きいため、条件に該当する人は活用しましょう。

小規模宅地の特例との併用は難易度が高いため、相続に詳しい税理士に依頼してください。

もし、あなたの周りに相続に強い優秀な税理士がいない場合は当協会で優秀な税理士をご紹介します。

併用できない特例は?

その他、平成28年度の「相続した空き家を売却するときの特別控除」と併用できない特例は、

です。

上記4つの特例は「相続した空き家を売却するときの特別控除」を使った場合、3年間は使うことができません。

相続した空き家の売り方

相続した空き家を売るなら、できるだけ高い金額を売りたいですよね?

不動産の売却をしたことがない人は、まずは空き家を売却した際の相場を調べましょう。

国土交通省が運営している「不動産取引情報検索サイト」で売却価格の相場を知ることができます。

地域によっては情報が少ないですが、近隣の売却実績や類似する建物の販売実績を参考にしてください。

不動産業者の中には悪徳業者もいるため、あなたの大切な空き家を安く買いたたこうとする業者もいます。

最初から売却相場を知っておけば悪徳業者に騙されずに済みますので、必ず見ておきましょう。

空き家を商品にする

空き家を高く売るためには、「買いたい!」と思ってもらえる物件にする必要があります。

築年数が古くて保存状態が悪ければ、当然買い手はつきにくいです。

例えば、

- 外壁をきれいにする

- 内装をリフォームする

- ハウスクリーニングをする

- トイレや風呂をリフォームする

など、空き家を商品化する努力も必要です。

ただし、リフォームは高額な費用がかかりますので、慎重な判断が必要です。

リフォームしても売れなければ意味がありません。

解体や売却価格を下げるなどの方が良いこともあります。

土地だけの方が売りやすいこともあるので解体補助金の活用も視野に入れる

多くの空き家は築年数が長いため、なかなか売れません。

土地だけにした方が売れることも多いです。

現在は自治体によって空き家の解体補助金が用意されていることがあります。

空き家を減らすための解体補助金です。

自治体によって条件や補助金額は違いますが、あなたの空き家のある自治体の解体補助金は調べておくと良いでしょう。

ただし前述のとおり、土地だけにしたからといって100%売れる保証はありません。

建物を解体して土地だけにすると固定資産税が6倍、都市計画税が3倍に跳ね上がりますので、解体は慎重な判断が必要です。

どうしても空き家が売れない場合は売却価格を思い切り下げる

地方や田舎だと、どうしても空き家が売れないこともあります。

利便性が悪い地域だと買い手がつきにくいです。

空き家がどうしても売れない場合は「空き家を売って儲けよう」という考えを捨てなければいけません。

売れなければ固定資産税など維持費がかかるばかりですから、負の財産になってしまいます。

空き家が売れない場合は「空き家を手放せるだけでもトク」と考え方を変える必要があります。

空き家の売却価格を思い切り下げて「儲けること」ではなく「手放すこと」を目標にします。

「親が買ったときは〇〇〇〇万円だったのに…」という気持ちもわかりますが、相続でもらった以上、元手は0円です。

空き家を手放せば、固定資産税など維持費もかからないため、考え方によってはプラスと言えます。

空き家の売却価格を思い切り下げると不動産業者は手伝ってくれなくなります。

不動産業者は売却価格の3%を手数料としてもらうため、売却価格が下がると儲からないからです。

空き家の売却価格を思い切り下げると、自分で買い手を探さなければいけません。

売れない空き家をもっとも買ってくれる可能性が高いのは「おとなりさん」です。

「おとなりさん」はもっともあなたの空き家を活用できる人です。

駐車場にしたり、物置を建てたり、庭にしたりと、おとなりさんは活用方法があるからです。

おとなりさんが買わなかったら「ご近所さん」を当たります。

ご近所さんも駐車場・物置など需要があるからです。

「空き家を手放すこと」を目標にするなら、売却価格は1円でもいいでしょう。

1円ならおとなりさんやご近所さんが買ってくれる可能性があります。

空き家が売れない場合は「儲けようとしないこと」がコツです。

生前に売却してしまうのも有効

親など被相続人が亡くなる前に空き家を売却してしまう方法もあります。

親が亡くなった後に実家を使う予定が明らかになければ、早めに売却に動き出すのも有効です。

不動産はケーキのように切り分けることができませんので、遺産分割協議で揉めやすい財産です。

生前に売却して現金化しておくことで、財産を分けやすくなるメリットがあります。

親が認知症など判断能力がなくなってしまうと、親の生存中に空き家を売却することができなくなってしまいます。

それを防ぐために、

- 空き家を生前贈与する

- 家族信託を使って、子供が空き家を売却できるようにしておく

という方法があります。

①空き家を生前贈与しておけば、所有者が子供になりますから、親が認知症になっても空き家を売却できます。

ただし、生前贈与は他の相続人(兄弟など)と遺産分割割合が不公平にならないように注意が必要です。

②家族信託とは、親が認知症など判断能力がなくなったら、子供が親の財産の処分(売却など)をできるようにしておく契約のことです。

「親が認知症になって介護施設に入るためのお金を、自宅を売却して工面する」などのときに使われる方法です。

家族信託と似たもので「後見人制度」がありますが、後見人制度は空き家の売却には向きません。

後見人の使命は「財産所有者(親など)の財産を守ること」ですので、空き家の売却は難しいです。

※家庭裁判所の許可がおりません。

家族信託であれば、財産を託された人(受託者)が信託契約の内容に従って空き家を売却することができます。

ただし、生前に空き家を売却してしまうと、前述の小規模宅地の特例を受けられなくなります。

相続税がかかる家族は、生前の空き家売却は慎重に検討しましょう。

「うちは相続税がかかるのか?」「生前に売却した方が良いのかわからない」という人は、当協会にお気軽にお問い合わせください。

相談料は無料です。

空き家を活用して賃貸に出すときのリスク

「空き家を売却したくないけど、何か活用したい」という場合は、空き家を賃貸に出してみる方法があります。

賃貸経営が成功すれば、固定資産税を払う原資も稼げますし、不動産経営による収益も得られます。

ただし、空き家の賃貸経営はリスクもあるため、まずはリスクを把握しましょう。

リフォーム費用がかかることも…

賃貸に出すということは「商品化する」ということですから「借りたい!」「住みたい!」と思ってもらえる家にしなければいけません。

空き家の状態が悪ければ、リフォームしてきれいにする必要があります。

例えば、

- 外観がボロいので外壁を塗りなおす

- トイレが古いので新しいトイレに変える

- 風呂が古いので新しい風呂に変える

- キッチンが使いにくいのでシステムキッチンにする

- 洗面台を新しくする

- エアコンが古いので新しい機種に変える

- 畳をフローリングに貼りかえる

- 窓を二重窓にする

などが考えられます。

ただし、リフォーム費用がかかります。

上記を全部やると数百万円の出費(投資)です。

築年数が古い空き家ほどリフォーム費用が高額になるため、慎重な判断が必要です。

立地が悪いと借り手がつかない

空き家が最寄駅から徒歩10分以上離れていると、賃貸経営は難しくなります。

また、田舎・農村地区・山間部は賃貸には向きません。

地域によっては賃貸経営は向きませんので、慎重に判断しましょう。

近くに新築賃貸ができたら厳しい…

近隣の賃貸物件を調査して、賃貸に出す価値があると判断しても、今後も安泰とは限りません。

近くに新築賃貸物件ができてしまったら一気に不利になります。

どんなにリフォームしてきれいにしても、やはり新築物件の魅力にはかないません。

もちろん「築古物件に住みたい」という人もいますが、少数派です。

未来のことは誰にもわかりませんので、近隣の賃貸物件のことは気にしなければいけません。

賃借人が出ていってくれないリスク

賃貸契約において、借り手と貸し手、権力が強いのはどちらだと思いますか?

実は、圧倒的に借り手の方が権力が強いのです。

借り手(賃借人)が「退去します」と言わない限り、借り手はずっと物件に住み続けることができます。

例えば、実家を賃貸で貸していたのですが、何か事情が変わって実家をまた自分たち家族で使いたいと思ったとしましょう。

ですが、賃借人が「退去します」と言わない限りは追い出すことができません。

あなたが賃借人に「退去費用や引っ越し費用、引っ越し先の数ヶ月分の家賃を差し上げますから出ていってください」と言っても、賃借人が「この家が気に入っているので退去しません」と言われたら追い出すことはできません。

所有権はあなたにあっても、使用権は賃借人にあります。

まるで家族の大切な実家を他人に奪われてしまったようになってしまいます。

今後、実家をまた使う可能性があるなら「定期借家」で賃貸に出すことをおすすめします。

定期借家であれば、最初から貸し出す期間が決まっていますから、期限が来たら賃借人は出ていかなければいけません。

ただし、定期借家のデメリットは借り手がつきにくいことです。

物件を借りる側も「〇年でまた引っ越さなければいけない」となると、借り手が絞られます。

賃貸に出す際の契約内容は慎重に検討しましょう。

一括借上げ方式(サブリース)の契約内容に注意

賃貸経営には大きく2つの方法があります。

- 管理委託方式

- 一括借上げ方式

です。

①管理委託方式は一般的な賃貸契約です。

賃借人とあなた(オーナー)が直接契約をします。

管理会社に委託手数料(賃料の4~8%)を支払います。

管理委託方式のメリットとデメリットは、

- メリット:管理会社の手数料が安い

- デメリット:空室がでると収入が減る・入らない

です。

②一括借上げ方式は、別名「サブリース」とも言われる方式です。

オーナーは不動産会社と契約をして、不動産会社が物件を借ります。

毎月の賃料は不動産会社から振り込まれます。

不動産会社はあなたから借りた物件を転貸してビジネスを行います。

不動産会社に手数料(賃料の8~15%)を支払います。

一括借上げ方式のメリットとデメリットは、

- メリット:空室が出ても賃料が入る

- デメリット:手数料が高い

です。

一括借上げ方式は手数料が高くても賃料が保証されるため良いように見えますが、一括借上げ契約の内容をよく確認しないで契約してしまい、後でトラブルになるケースが増えています。

契約書に、

- 不動産会社はいつでも一括借上げ契約を解約できる

- 年数が経過していくともらえる賃料が下がる

と書かれていることがあります。

一括借上げ方式に安心して契約内容をよく確認せずに契約してしまい、数年で契約を解約されてしまうケースもあります。

あとに残るのは売ることも貸すこともできない空き家だけということです。

一括借上げ方式を使う際は契約内容を必ず確認してください。

民泊は要注意

賃貸のニーズがない空き家を民泊にする人もいます。

特に、地方では民泊という選択肢もあるでしょう。

「田舎暮らし体験」などは都心の若者や外国人観光客に需要があります。

ただし、2018年に「民泊新法」が施行されたことで、民泊に規制ができました。

民泊でビジネスをできるのは1年の半分だけです。

1年を通して民泊で貸し出してビジネスをすることはできなくなりました。

また、文化の違う外国人観光客のトラブルもありますので注意しましょう。

- 夜中に酒を飲み、近所からクレームがきた

- 家の中のものを破壊された

- ゴミの処理が悪い

- 嘔吐物がそのまま

- 殺人事件

など、外国人観光客の民泊利用時のトラブルがあるのも事実です。

民泊の発祥はバックパッカーのような「できるだけ安く宿泊したい」という人向けのニーズから生まれたものです。

「できるだけ安く宿泊したい」という人がみんなマナーが悪いとは言いませんが、マナーが悪い人がいるのも事実です。

大切な実家を傷つけられてしまうリスクもあるので、民泊は慎重に検討しましょう。

シェアハウスのリスク

借り手がつきにくい空き家の場合はシェアハウスという方法も考えられます。

シェアハウスは主に若い人が賃借人になることが多く、1人当たりの家賃が安いので若い人にニーズがあります。

部屋数の多い空き家であればシェアハウスという活用方法もあり得るでしょう。

シェアハウス経営でのリスクは、

- 住民間トラブル

- 賃借人が少ないと賃料収入が少ない

です。

特に、賃借人が1人しかないシェアハウスだと、安い賃料で実家を奪われたような感じになるので注意しましょう。

空き家を活用して賃貸に出すメリットやコツ

空き家を活用して賃貸に出すリスクを確認したところで、メリットや賃貸のコツをご紹介します。

「家賃収入が入る」という大きなメリットがありますが、それ以外にもメリットがあります。

相続税対策になる

空き家を賃貸に出すことで相続税対策になります。

相続税を計算するとき、賃貸に出している土地と建物の評価額を下げることができます。

土地の評価額=自用地評価額×(1-借家権割合30%×借地権割合70%×賃貸割合)

建物の評価額=家屋の固定資産税評価額×(1-借家権割合×賃貸割合)

で計算します。

「賃貸割合」とは、賃貸物件の入居率です。

満室であれば100%、誰も借りていなければ0%です。

例えば、本来の土地の評価額が5000万円だとして、入居率100%(満室)の賃貸物件が建っている土地であれば、

5000万円(自用地評価額)×(1-借家権割合30%×借地権割合70%×賃貸割合100%)=3950万円(土地の評価額)

となります。

賃貸に出しているアパートの固定資産税評価額が5000万円だとして、入居率50%だとすると、

5000万円(固定資産税評価額)×(1-借家権割合30%×賃貸割合50%)=4250万円(建物の評価額)

となります。

イメージでいうと、人に貸している分「自分たちに使用権がない状態」のため、その分は引いてくれるという感じです。

そのため、誰も借り手がいなければ評価減はありません。

戸建ての空き家の場合は、入居率が0%か100%どちらかしかありませんので、借り手がいないときに相続が発生すると節税効果はありません。

一括借上げ方式(サブリース)であれば、入居率(賃貸割合)を100%にできるメリットがあります。

ただし、前述のとおり一括借上げ方式は不動産会社から解約されるリスクがあるため、相続発生時に一括借上げ方式を活かして節税できるとは限りません。

また、相続税対策を狙ったアパートやマンション建築自体が空き家を増やす温床になっているのも事実です。

※空き家には賃貸物件も多いのです。

今後は賃貸の空き家も増えるため、賃貸物件の競争率は高くなるでしょう。

空き家を賃貸に出すには多角的な判断が必要です。

「うちの空き家は賃貸に出した方がいいのかわからない」という人は、当協会にお気軽にご相談ください。

原状回復義務のない賃貸物件にするのもおすすめ

一般的な賃貸物件は退去時に「原状回復」が原則です。

ようは、「退去するときは元通りにして返してね」という意味です。

ですが、築年数が古い空き家を賃貸に出す場合は原状回復にこだわらないのもコツです。

原状回復義務がないということは、賃借人が暮らしやすいように物件を改善してくれるということです。

- 便利な場所に棚をつけてくれる

- 新しいエアコンに買い替えてくれる

- 証明を変えてくれる

- 壁紙をオシャレにしてくれる

- 収納を増やしてくれる

などが期待されます。

賃借人はあくまでも自分のために改善をしているわけですが、退去時は原状回復義務がないため、賃借人が改善した物件が手に入ります。

「賃借人が家賃も払ってくれて、タダでリフォームもしてくれる」ということです。

なかなか良い方法でしょ(^^)

反対に、原状回復義務があると当然物件の改善はされません。

賃借人は物件に手を加えることはできませんから、退去時も改善されないままです。

特に、築年数が古い空き家を賃貸に出すときは原状回復義務のない賃貸も検討しましょう。

ただし、賃借人が自由にリフォームするということは「あなた好みのリフォーム」「次の借り手が魅力に感じるリフォーム」とは限りませんので、慎重な判断も必要です。

まとめ

いかがでしたか?

空き家を相続すると、

- 維持管理する

- 売却する

- 活用する

の3つの選択肢があるわけですが、それぞれのメリットやデメリットをお伝えしてきました。

空き家の立地や状態によって最善の方法が変わります。

特に実家を相続する場合は「子供のころ過ごした家」「家族の思い出がつまった家」という想いがこみ上げるものです。

維持管理をしていく場合は「思い出にいくらお金と労力をかけられるか?」を判断してください。

※一概に売却や活用が良いとは言いません。

例えば今後は、VRで実家の中を臨場感ある映像で保存しておくサービスができるかもしれませんね(^^)

仮に実家を手放したとしても、VRを装着すればいつでも臨場感ある実家の中を歩き回ることができるでしょう。

「相続した空き家」に関するご相談がある方は、お気軽に当協会にご相談ください。

相談料は無料です。

また、必要に応じて専門家のご紹介もしています。

空き家は、不動産、税金、遺産分割など様々な角度から最善策を見つけ出さなければならないため、プロの力を借りるのも大切です。

あなたの空き家相続の参考になればうれしいです(^^)

-

前の記事

税理士の営業活動方法!独立開業後の集客方法とは? 2018.10.28

-

次の記事

投資や資産運用に役立つ資格19選 2018.12.30